Грамотное использование кредита – залог вашего финансового успеха. Этому не учат ни в школах, ни в университетах, ни тем более в банках. А грамотно пользоваться кредитом все-таки нужно уметь. Это сэкономит вам кучу нервов, времени, средств, да еще и прибыль может принести.

Грамотное использование займа складывается из следующих составляющих:

- Изучение общего состояния кредитного рынка (об этом будем говорить в одной из наших статей).

- Честный ответ самому себе на вопрос: «А нужен ли мне вообще в данном случае кредит или можно обойтись без него?».

- Психологическая и финансовая подготовка к взятию займа (оценка ваших реальных финансовых возможностей, создание резервного фонда, открытие вкладов – все это нужно для подстраховки в случае непредвиденных обстоятельств).

- Грамотный подход к выбору займа (если вы все-таки ответили себе, что кредит нужен).

- Регулярное и своевременное погашение кредита.

- Изучение финансового законодательства России для того, чтобы знать права и обязанности свои и банка (об этом будем говорить в одном из наших следующих уроков!).

Итак, мы уже говорили с вами о том, что кредит нужно брать не всегда, как только заблагорассудится.

Занимать деньги у банка рекомендуется лишь в трех случаях:

а) когда планируете приобретать жилье, а собственных средств не хватает (это лучше, чем платить дяде деньги за аренду недвижимости или годами копить свои средства со страхом в любой момент потерять их по причине девальвации), хотя в некоторых случаях можно потерять и жилье.

А вот бытовую технику, автомобиль и некоторые другие предметы роскоши покупать в кредит не рекомендуется. Это становится не только чрезмерно затратным занятием, но и вырабатывает вредную привычку жить все время в долг, формируя, таким образом, долговую зависимость. Итак, допустим, вы все-таки решили воспользоваться кредитом.

Но чтобы сделать это грамотно, вам нужно честно ответить себе на несколько вопросов:

- С какой целью я планирую оформить кредит? И оправдывает ли эта цель затраченные средства?

- Какой ежемесячный платеж я смогу вносить без проблем и ущерба семейному бюджету? (главное, чтобы эта сумма составляла не больше 30-40% от общего дохода семьи!)

- Когда наступит пенсионный возраст самого старшего из супругов? (учтите, что чаще всего банки не выдают кредиты лицам старше 70 лет)

- Какую сумму я готов(-а) внести в качестве первоначального взноса, если таковой потребуется?

- Являюсь ли я обладателем сертификата на получение материнского капитала?

- Готов ли я предоставить банку свою недвижимость под залог?

- Каковы мои официальные и неофициальные доходы?

До того как оформлять новый кредит, нужно задуматься – как его отдавать. Несвоевременное выполнение обязательств перед кредитором грозит не только переплатой по процентам, но и дополнительными расходами в виде штрафных санкций и пени.

Если дело по кредиту попадает в коллекторские службы, то тогда уже становится тяжело найти какие-либо компромиссные решения. Невозврат кредита, как правило, грозит арестом как движимого, так и недвижимого имущества должника. Дополнительно к заемщику могут применить уголовную ответственность, в основном это происходит при доказательстве мошеннических действий.

В таких ситуациях юристы и коллекторы предлагают должникам «решение проблем» за определенную сумму денег. Но как доказывает практика, вопросы с кредитом не решаются, всего лишь затягивается время до судебных разбирательств, после чего возможно лишь незначительное списание штрафов и пени. Если заемщик настроен, возвратить кредитору только основную сумму долга, без процентов и штрафов, то вероятность решения проблемы маленькая.

Поэтому необходимо предварительно составить для себя план защиты от кредитора, привлекать же помощь юристов нужно в отдельных случаях. Например, когда нужно грамотно составить жалобу прокурору, иск в суд, опротестовать судебное решение. Во всех остальных случаях, оплата услуг юриста будет напрасной, а деньги зря потрачены.

Нельзя верить заманчивым предложениям «жуликов», которые пообещают решить все ваши проблемы за определенную плату. Заемщик может передать свой долг третьему лицу только по согласию кредитора. Но, как известно, банк идет на подобные уступки только в том случае, если с должника уже нечего брать.

Нельзя верить заманчивым предложениям «жуликов», которые пообещают решить все ваши проблемы за определенную плату. Заемщик может передать свой долг третьему лицу только по согласию кредитора. Но, как известно, банк идет на подобные уступки только в том случае, если с должника уже нечего брать.

Не доверяйте также своим «доброжелателям», которые хвастаются «надежными связями» в банках и тем, что смогут моментально решить все вопросы касательно задолженности по кредиту. Вам пообещают, что за некоторую плату спишутся все долги. В это верить не стоит, все финансовые учреждения могут действительно списывать просрочки, но не по чьему-либо ходатайству. Таким образом, вы просто потеряете деньги.

В подобных сложных ситуациях никогда не принимайте поспешных решений, тщательно все обдумайте, выход всегда найдется. Можно попытаться подыскать дополнительный заработок и рефинансировать свой кредит, или же сократить свои расходы.

Как быстрее погасить кредиты и не попасть в долговую яму

Закономерно, что чем больше и чаще человек занимает, тем выше его риски попасть в долговую яму. Особенно, если на его счету сразу несколько кредитов. Сегодня мы поговорим с вами о том, как быстрее расплатиться по всем вашим займам, минуя долговую яму. Итак, с чего же начать, чтобы быстрее погасить свои займы?

Во-первых, соберите все свои кредиты в одну кучу и посчитайте, сколько у вас их. Если всего один, то тут вообще почти никаких проблем! Чтобы быстрее погасить кредит, просто увеличьте свои ежемесячные выплаты по нему на 10-20% в зависимости от возможностей вашего семейного и личного бюджета. И самое главное, помните: каждый месяц платите больше, чем минимальную сумму по кредиту!

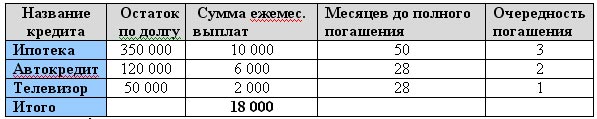

Если же кредитов у вас несколько, первым делом составьте список всех имеющихся. Для удобства рекомендую сделать и заполнить вот такую табличку:

Допустим, мы можем позволить себе увеличить ежемесячные выплаты по всем кредитам на 10%, то есть в данном случае эта сумма будет составлять 1800 рублей. Ее мы каждый месяц приплюсовываем не ко всем нашим долгам, а лишь к первоочередному, то есть к телевизору. Таким образом, теперь мы будем платить по кредиту не 2 000 рублей, а 3 800 рублей ежемесячно. А остальные займы продолжаем погашать так же, как и раньше.В табличке приведены примерные данные, вы же подставляете вместо них свои. Теперь вам нужно определиться с приоритетностью погашения кредитов. Рекомендуется начать с самого маленького и простого, то есть в нашем случае с телевизора. Поскольку чем быстрее вы расплатитесь за кредит, тем быстрее сможете вычеркнуть его из своей жизни и уменьшить общее число займов, подняв себе настроение и боевой дух и сконцентрировав усилия на следующем кредите.

Расплатившись полностью за кредит на телевизор (а на это у нас ушло не 28 месяцев, а ВСЕГО 15!), вычеркиваем его из своей жизни и концентрируемся на следующем займе – автокредите. Теперь ту сумму, которую мы выплачивали последние 15 месяцев за займ на телевизор, приплюсовываем к нашему автокредиту и платим по нему уже не 6 000 рублей в месяц, а 9 800 рублей. Освободившись в скором времени и от этого кредита, бросаем все силы на погашение последнего займа – ипотеки. Теперь ежемесячные выплаты по ней будут составлять 19 800 рублей (!), и остаток по последнему кредиту, естественно, погасится почти в два раза быстрее. И… все, поздравляю вас со свободой от кредитов!

Расплатившись полностью за кредит на телевизор (а на это у нас ушло не 28 месяцев, а ВСЕГО 15!), вычеркиваем его из своей жизни и концентрируемся на следующем займе – автокредите. Теперь ту сумму, которую мы выплачивали последние 15 месяцев за займ на телевизор, приплюсовываем к нашему автокредиту и платим по нему уже не 6 000 рублей в месяц, а 9 800 рублей. Освободившись в скором времени и от этого кредита, бросаем все силы на погашение последнего займа – ипотеки. Теперь ежемесячные выплаты по ней будут составлять 19 800 рублей (!), и остаток по последнему кредиту, естественно, погасится почти в два раза быстрее. И… все, поздравляю вас со свободой от кредитов!

Какие преимущества дает такое досрочное погашение займов?

- Вы избавляетесь от кредитов намного раньше.

- Вы не переплачиваете адские суммы по процентам за оставшийся кредитный срок, которым вы не воспользовались.

- Теперь вы имеете возможность спокойно заняться своими сбережениями, а накопленные суммы выгодно инвестировать или потратить на желанную покупку.

Не забывайте после каждого погашенного займа поощрять себя и устраивать маленький праздник с кучей положительных эмоций!